ぷくろー

ぷくろー

ロボアド投資最大手のウェルスナビCEOの柴山さんは、公式サイト上で、ウェルスナビを利用した自身の運用成績を公開しています。

それによると、2016年1月からの累計で+22.1%、年間では+7.0%の利回りとのことです。

これだけ聞くと「ウェルスナビ、めちゃくちゃすごいのでは?」となりそうですね。

でも、投資は同タイミングに他の金融商品に投資したケースと比較しないと、その良し悪しは判断できません。

ということで、本記事では、ウェルスナビCEOの柴山さんの投資金額と同様の金額を、バンガードS&P500 ETF(VOO)に入れていたらどうなっていたのかを検証していきます。

目次

ウェルスナビCEO柴山さんの投資条件

ウェルスナビとVOOの比較をするために、まずは条件を確認していきましょう。

ウェルスナビCEO柴山さんの投資実績

ウェルスナビ公式サイトによると、柴山さんは、2016年1月以降、次のように投資をしてきたとのことです。

- WealthNaviのサービス開始当初(2016年1月)に100万円を入金。一度出金した後に、300万円の入金

- 2016年8月より毎月3万円を自動積立

- 2016年12月のみ5万円に増額

- 2017年6月より、6月と12月はボーナス時の加算を用いて8万円に増額

- 2017年7月からはおつり投資アプリ「マメタス」を利用した積立を開始

- 累計で¥4,525,852の投資金額

これでおおよその投資金額はわかりました。

マメタスによる積立金額は逆算で試算

1点だけ、おつり投資アプリ「マメタス」を利用した積立の金額がわかりません。

これについては、累計金額の¥4,525,852から、その他の条件で積立の場合の441万円を引いた値「¥115,852」を、マメタスの積立開始月から直近の2019年9月までで均等に配分することにしました。

これで、おおよその投資シミュレーションの準備ができました。

バンガードS&P500 ETF(VOO)の条件

上記の投資実績に対して、バンガードS&P500 ETF(VOO)は、次のような設定でシミュレーションをすることにしました。

毎月の月末の数字を元に評価額を試算

VOOの過去の価格は、Nasdaq のサイトにデイリーの数値が掲載されているので、ここから毎月の月末の数字を抜き出して利用しました。

四半期ごとの分配金は全て再投資

VOOでは、四半期毎に分配金があります。

分配金の過去データについても、Nasdaq サイトから、抽出しています。

この分配金は、全額 VOO への再投資に利用する方針にしています。

1ドル110円固定

為替は2016年1月〜2019年9月までの間で、1ドル100〜120円ほどで上下しています。

こちらについては、工数の都合上、一旦1ドル110円固定で計算をしています。

ちなみに、今回は為替手数料は考慮していません。

結果は、VOOが2倍以上の差をつける圧勝

では、これらの条件のもと、シミュレーションした結果をみていきましょう!

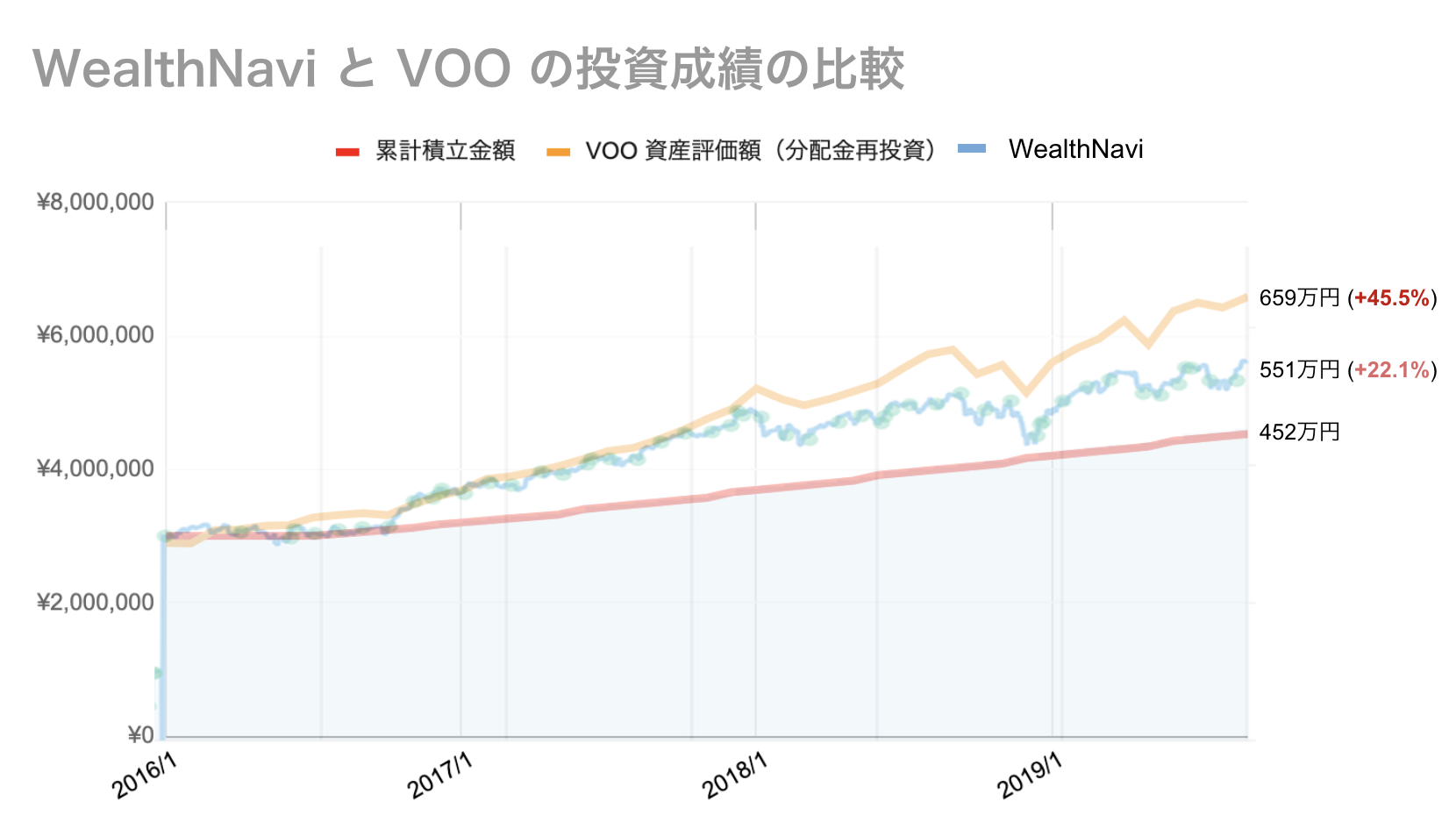

ウェルスナビ+22.1%、VOO+45.5%、約2.08倍のパフォーマンス

運用実績としては、ウェルスナビ+22.1%、VOO+45.5%、実にVOOが約2.08倍のパフォーマンスを残す結果となりました。

累積積立金額が「¥4,525,852」に対して、ウェルスナビでは「¥5,512,932」、VOOでは「¥6,583,373」まで伸びています。100万円以上の差ですね。

シミュレーションに用いた Google Spreadsheet は以下のURLで公開しています。興味のある方は見てみてください。

参考 【これおか】ウェルスナビvsVOO比較シミュレーションGoogle Spreadsheetちなみに、ウェルスナビの運用実績については、公式サイトのグラフをそのまま半透明で重ね合わせています。

2016年末には一時均衡しているところもありますが、基本的にはVOOが全体を通して良好なパフォーマンスとなっています。

2018年末の暴落時も下落率に大きな差はない?

VOOに対するウェルスナビの特徴としては、株に加えて、金・債権・不動産などの領域にも資産を分散させている点があります。

これによって、「株式市場が下落する局面では、ウェルスナビが強いかもしれない」と予想していました。

ちなみに、この矢印は同じ長さ・同じ角度です。

若干ウェルスナビが初動で耐えている感じはしますが、下がり幅は同じくらいですね。

これについては、ウェルスナビのリスク許容度次第でまた結果は変わっていたかもしれません。

ウェルスナビでは、リスク許容度を1〜5で設定できますが、柴山さんは「リスク許容度は当初2で、2016年7月に5に変更」したとのことなので、2018年末時点ではわりと株式が多めのハイリスク・ハイリターンなポートフォリオになっていたのかもということです。

手数料の差が大きな要因なのか?

次に、両者のパフォーマンスの差については、やはり手数料の差が大きいのでしょうか?

ウェルスナビの手数料は「年間1%+信託報酬(リスク許容度による)」となっています。ここには、購入手数料なども含まれています。

信託報酬は、リスク許容度に応じて、以下のように設定されています。

リスク許容度1:0.13% リスク許容度2:0.10% リスク許容度3:0.09% リスク許容度4:0.10% リスク許容度5:0.10%

つまり、合計すると、ウェルスナビの手数料は「1.09%〜1.13%」となります。

それに対して、VOOは、信託報酬(経費率)が0.03%と格安です。そして、購入手数料は、SBI証券や楽天証券では、0.45%となっています。

信託報酬に対して購入手数料けっこうするんだなという印象も持ちますが、購入手数料は購入時にその追加金額に対してしかかからないため、そこまで問題ではありません。

信託報酬は、積み上がっている資産に対してかかってくるため、全体へのインパクトとしては非常に大きいのです。

ぷくろー

ぷくろー

ここで、ウェルスナビの手数料がこれだけのパフォーマンス差を生み出しているのか検証するために、VOOの信託報酬を1.0%としてみましょう。

そうすると、累計資産が「¥6,359,024」で、上昇率は「40.5%」となります。

なんと、これでもウェルスナビに対して1.83倍の効果となっています。

つまり、パフォーマンス差を生み出す大きな要因は手数料ではなかった、ということですね。

つまり、ポートフォリオの差が大きいということ?

手数料がそこまで問題でないとすると、シンプルにポートフォリオの差だといえるでしょう。

前述のとおり、ウェルスナビでは、金や債権、不動産への投資も行っています。

また、VOOは米国の中でも主要企業に集中投資しているのに対して、ウェルスナビは新興国に対しても分散投資をしています。

たった3年間で是非を判断することは難しいですが、今いえることとしては、ウェルスナビのポートフォリオよりもVOOのポートフォリオのほうが直近3年間のパフォーマンスは圧倒的に優れていたということです。

まとめ

本記事では、ロボアド投資の代表格であるウェルスナビと米国ETFの代表格であるVOOの比較シミュレーションをしてみました。

個人的な感想としては、「手数料の差ってそこまでじゃないないんだな」というのと「VOOのパフォーマンスすごすぎでは?」ということです。

もちろん、ウェルスナビは、投資初心者にとっての入門としては最適で非常に良いサービスだと思っています。

銀行預金をしておくのであれば、3年間で22.1%・年間7.0%ものリターンがあるウェルスナビのほうがよいでしょう。

そして、慣れてきたら、SBI証券や楽天証券の口座を開設して、米国ETFも検討してみるという感じがよいと思います!

» ウェルスナビの開設はこちら![]()

»SBI証券の開設はネクシィーズトレードへ

ぷくろー

ぷくろー